Бывший глава ФРС предрекает экономике США скорый крах

На финансовом рынке США растет очередной пузырь, который по своим масштабам может быть очень разрушительным.

Мировой финансовый рынок на пороге очередного глобального потрясения, уверен бывший руководитель Федеральной резервной системы, Нобелевский лауреат по экономике Алан Гринспен. По его мнению, настоящая угроза для финансовых рынков исходит не от перегретого фондового рынка, а от «пузыря», который может лопнуть на рынке облигаций, и когда это, наконец, случится, плохо станет всем.

Как отметил экономист, самой важной проблемой «схлопывания пузыря» будет являться переход американской экономики в режим стагфляции, не наблюдавшейся с 1970-х годов. Вследствие чего будет не только спад производств, безработица и экономическая депрессия, но и вместе с тем начнет расти уровень инфляции.

Вряд ли складывающаяся ситуация на долговом рынке США, которая длится уже достаточное время, приведет к повторению ситуации 2008 года и какому-то финансовому краху, полагает глава аналитического департамента УК «БК-Сбережения» Сергей Суверов. Как пояснил эксперт газете «Колокол России», скорее всего, будет постепенный вывод активов из облигаций, инвесторы начнут продавать их, что спровоцирует рост доходности по бумагам, а это чревато сокращением бюджета. Такую динамику можно будет наблюдать в течение нескольких лет, при этом инвесторы не допустят резкого вывода средств из американских облигаций и обрушение рынка. «Поэтому, несмотря на всемирное признание экс-главы Федерального резерва США Алана Гринспена как экономического гуру, его слова стоит расценивать как некую страшилку о скором схлопывании «пузыря» на американском рынке и глобальных последствиях для мирового финансового рынка», - уверен эксперт.

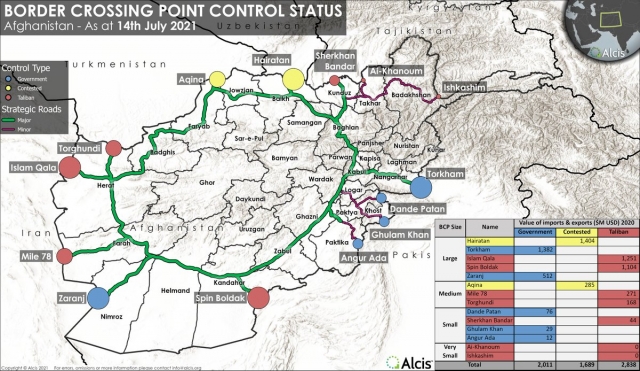

После начала масштабного экономического кризиса 2008 года ведущие центральные банки мира начали активно накачивать экономику дешевыми (бесплатными) деньгами через выкуп облигаций (количественное смягчение, QE) и поддерживать ставки кредитования на уровне около ноля. Планировалось, что банки начнут раздавать дешевые кредиты, а это в свою очередь простимулирует инвестиции и потребительский спрос. Однако когда политика количественного смягчения была завершена и мир вышел из рецессии, на рынках акций и долга появились гигантские пузыри в размере около $15 трлн.

Гринспен предупредил, что реальные долгосрочные процентные ставки слишком низкие и поэтому нежизнеспособны, однако, если они начнут расти, образуется «пузырь» в ценах облигаций, что не учитывается рынком. По словам всемирно известного экономиста, проблема состоит еще и в том, что прорыв «пузыря» на рынке облигаций приведет к скачку долгосрочных процентных ставок, а тот в свою очередь ударит по ценам на акции и отпугнет инвесторов.

Доходность долгосрочных американских казначейских облигаций США составляет менее трех процентов, что сегодня является неоправданно низким значением по сравнению с инфляционными ожиданиями, уверен собеседник газеты «Колокол России». При этом, по его мнению, если ФРС США продолжит держать ставки низкими, это вызовет еще больший перегрев рынка, однако американская экономика более высокие ставки в нынешних условиях не может себе позволить из-за огромного внешнего долга (госдолг США около 20 триллионов долларов, - прим. изд.). Если проценты по облигациям вырастут, то резко подскочат затраты на обслуживание долга, что грозит американской экономике сильным раздуванием бюджетных расходов и может привести к падению курса доллара к мировым валютам.

В начале июня американский инвестор, основатель Quantum Fund Джим Роджерс заявил, что не позднее 2018 года низкие мировые экономические показатели приведут к тому, что курс доллара сначала резко поднимется, а затем этот «пузырь лопнет». В результате инвесторы начнут искать другие активы. Одним из них станет российский рубль, который в результате станет намного сильнее доллара.

«Сегодня в мире нет серьезной альтернативы американским гособлигациям, поэтому инвесторы и стремятся вкладывать свои резервы в этот инструмент. Что касается китайских активов, то они достаточно низко транспарентны, и юань до сих пор не является полноценной свободно конвертируемой валютой. У европейской валюты также есть свои определенные проблемы, связанные с огромными долгами некоторых стран ЕС, что вызывает высокие риски для инвестирования в этот финансовый инструмент. В свою очередь золото тоже не показывает выдающейся динамики, а криптовалюта пока недостаточно развита. Поэтому, из-за отсутствия альтернатив для инвесторов, на рынке долгосрочных облигаций США и появился «пузырь», - пояснил собеседник издания.

С учетом всех этих рисков иностранные инвесторы, в том числе и китайские, будут постепенно выводить свои средства из американских долговых бумаг, что будет вести к колебаниям курса доллара на мировом рынке. Уже сегодня наблюдается падение доллара, что может получить дальнейшее развитие, спровоцированное, в том числе, и благодаря выводу средств из американских гособлигаций.

Известный российский экономист Михаил Хазин полагает, что американские санкции в отношении России могут способствовать развитию проблем не только в экономике отдельных стран, но также и в мировой экономике. По его словам, есть серьезные основания полагать, что осенью 2017 года произойдет обвал экономики масштаба 2008 года. Крайний срок начала нового крупного экономического криза – это следующая весна или следующая осень.

«Из-за растущих геополитических и экономических рисков России стоит быть предельно острожной при инвестировании в долговые американские облигации. А учитывая, что наша страна хранить достаточно значительные средства в этом инструменте, РФ необходимо также постепенно сокращать свои инвестиции в американский госдолг и искать альтернативные рынки», - полагает Сергей Суверов.

Тем не менее, в этом году Россия резко увеличила инвестиции в американские гособлигации. Как свидетельствуют данные, опубликованные Министерством финансов США, марте 2017 года РФ вложила $13,5 млрд, увеличив общий объем инвестиций до $99,8 млрд. Россия занимает 15-е место по объему владения этими документами. Минимум по вложениям России составлял $74,6 млрд в октябре 2016 года.

Анатолий Молчанов